(上接第1版)虽然账面不良贷款一直保持着较低的水平,但隐性不良贷款总额较大。去年以来,他们根据具体情况出台了有针对性的政策,针对大额不良贷款采取了一系列措施,举全行之力化解处置信贷风险,但由于风险积累时间长、形成原因复杂,短期内收到的成效有限,解决这些问题还需要各方付出更多努力和更长时间。

二、关于资本补充

1.目前受访各家银行的资本充足率较好或尚可。

这得益于农商银行的区域经营策略和下沉服务能力较强。对巴塞尔协议的资本要求,调研中的几家农商银行表示资本金方面情况较好或尚可。对目前补充资本的几种途径,农商银行一般倾向于发行永续债,但是反映“排队”现象明显,需要等待较长时间。

数据来源:《今日农商行》据公开渠道信息整理制作,截至2020年11月27日。

2.资本补充方面存在的三大难题。

一是补充资本工具少。对于规模较小的农商行而言主要工具只有增资扩股、发行二级资本债和优先股。

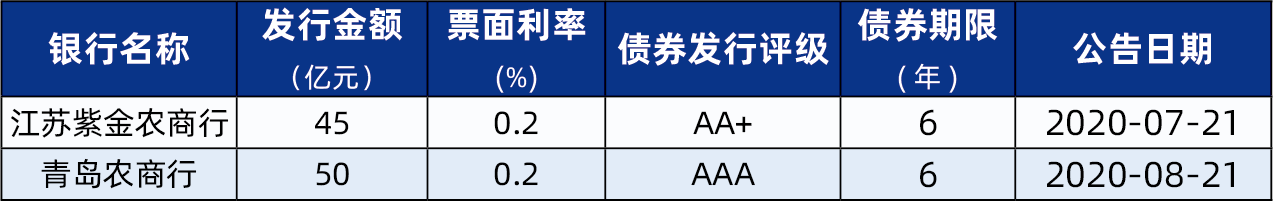

表二:2020年农商银行发行二级资本债情况

数据来源:同花顺iFinD,《今日农商行》整理制作。

表3 2020年农商银行发行可转债情况

数据来源:同花顺iFinD,《今日农商行》整理制作。

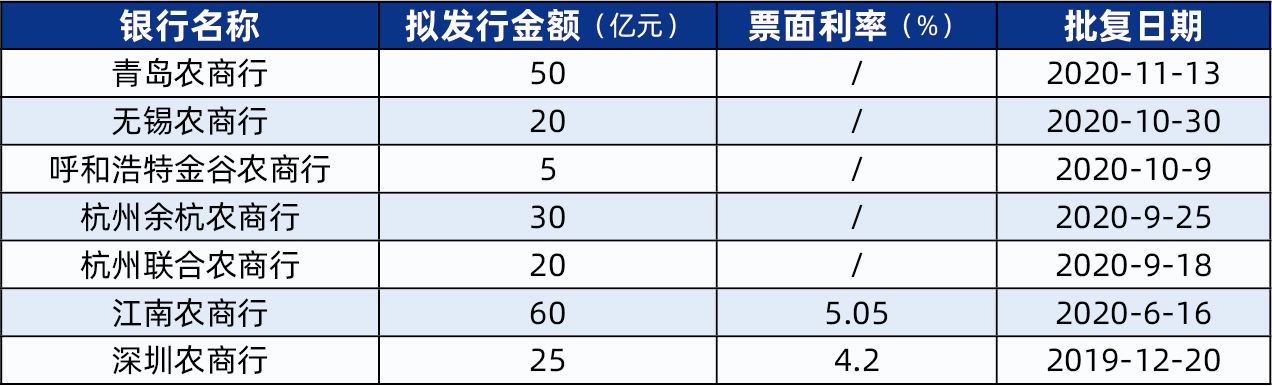

表4 农商银行拟发行永续债情况

数据来源:银保监会、同花顺iFinD,《今日农商行》整理制作。

注:深圳农商行于2020年4月8日已发行25亿元永续债;江南农商行于2020年9月28日发行10亿元永续债

二是门槛高。对于增资扩股而言,监管鼓励涉农、小微企业优先,但是在实际操作过程中大多数涉农、小微企业都达不到入股农商行的条件,也没有钱去投资农商行。对于该类型的多数企业,他们更需要将现有资金来投入经营,入股农商行这种长期投资对这些企业而言不现实。对于发行二级资本债而言,中小农商银行也较难达到监管部门对银行提出的条件,比如对不良率、盈利能力以及拨备覆盖率的要求。

三是监管严。调研中有机构的二级资本债耗时近一年时间获批,审批额度是申请额度的四分之一。在调研过程中还了解到,部分省规定不允许本省农商行互相购买二级资本债,这有可能导致即便获得监管批复,实际发行时也存在认购不足的问题。

调研中,农商银行普遍反映:“发债作为资本补充工具只能锦上添花,不能雪中送炭。”目前发债是农商行补充资本主要工具,然而现实情况中越是资本补充压力大、迫切需要发债的农商行,越是在监管评级上无法达标。成功发债的农商行反而资本充足情况普遍较好,补充资本的要求并没有那么迫切。

三、关于民营企业入股意愿不足的问题

《商业银行股权管理暂行办法》和《农村中小金融机构行政许可事项实施办法》发布后,对加强农商银行股权监管,规范银行股东行为起到了重要作用,无疑是适合的也是有效的,但是执行中遇到“两难”问题:

第一难,难在股东资质,符合条件的民营企业较少。

第二难,难在股东入股意愿不足。尤其是在当前整个经济下行压力较大的背景下。民营企业入股主要是出于商业方面的考虑,战略层面的考虑较少。民营资本的逐利性决定其不愿意入股农商银行,一是因为分红受到限制,企业用自有资金入股,分红率对企业没有吸引力;二是民营资本之前入股可能还在贷款融资方面有所期待,寄希望于入股后融资方面能享受一些便利,但是对关联交易的严格管理使他们这方面的期待落空,所以,民营企业入股的动力不足。

同时,受股权质押限制等因素影响,监管部门要求股权质押比例不能超过20%,企业往往不能将股权质押,影响企业资金的流动性。这些也都是制约农商银行吸引股东的客观因素。

四、政策建议

1. 厘清业务边界。

在大的宏观层面,应考虑厘清边界,把一些属于普惠金融的业务交给专业的政策性机构,商业银行可以分担一部分压力。这对解决政策传导不畅问题、普惠金融梗阻问题都是根本的解决之道。

2.建立小微金融服务风险分担机制。

调研报告提出两种设想,一是由国家和银行按比例共同分担风险。可由财政和商业银行共同分担风险,如果在商业银行尽职尽责的情况下出险,财政承担一部分风险,其余由农商银行承担。

第二种设想是建立风险补偿基金,或加大现有激励机制,在一定程度上解决银行不敢贷的问题。

3.打开补充资本的渠道。

通过上市、发债募集资金是最便捷的补充资本途径。但也需要考虑到没有条件上市或发债的农商银行。在调研中,有机构提出由中央政府或者省级政府成立金控平台或者投资公司,由金控平台或者投资公司筹集资金入股经营状况好的银行,好的农商银行再战略性地控股/入股那些不符合条件上市或者经营模式经营状况有待优化的农商银行,通过持权形式达成法人治理结构,输入好的经营模式,以此打开补充资本的渠道。

在发行永续债等渠道途径上更高效的审批流程,也有助于解决由于“排队”时间过长而错失最佳发债窗口期的问题。

4.加大对农商银行的减税政策支持力度。

建议将营业税优惠政策长期化,加大对农村金融机构执行优惠政策的力度,提高小额贷款免税额度;建议减免抵债资产处置相关税费,相关部门对农商行在接收、持有、处置抵债资产过程中涉及的税费,适当予以减免,处置流程予以简化。

5.帮助农商银行降低资金成本。

一是财政性资金存款向农商行倾斜,壮大农商行资金实力,从根本上降低企业融资成本。二是行政事业单位代发工资向农商行倾斜,根据综合贡献度,重新分配政府性资源。三是政府性投资项目合作向农商行倾斜,项目资金优先在农商银行结算。

6.持续加大金融生态建设力度。

集中开展金融胜诉案件集中执结专项行动,加大对历史遗留不良贷款处置化解力度,提高金融案件执行效率。坚决打击恶意逃废债行为,对不守信的企业、单位和个人,采取社会、行政、经济、法律等措施进行惩治,提高失信成本,为农商行支持地方经济建设创造良好的外部环境。鉴于当前农商银行的实际情况,建议进一步提高小微企业不良贷款容忍度,并制定相关实施细则,实行差异化监管政策。