近日,中国银行业协会行业发展研究委员会发布了2021年度商业银行稳健发展能力“陀螺”(GYROSCOPE)评价体系评价结果。这是中国银行业协会连续第七年发布评价结果,该评价体系依据商业银行公开发布的2020年年度报告,通过公司治理能力、收益可持续能力、风险管控能力、运营管理能力、服务能力、竞争能力、体系智能化能力、员工知会能力、股本补充能力九个维度对商业银行稳健发展能力进行评估。

评价结果包括“1+9”主、副榜单

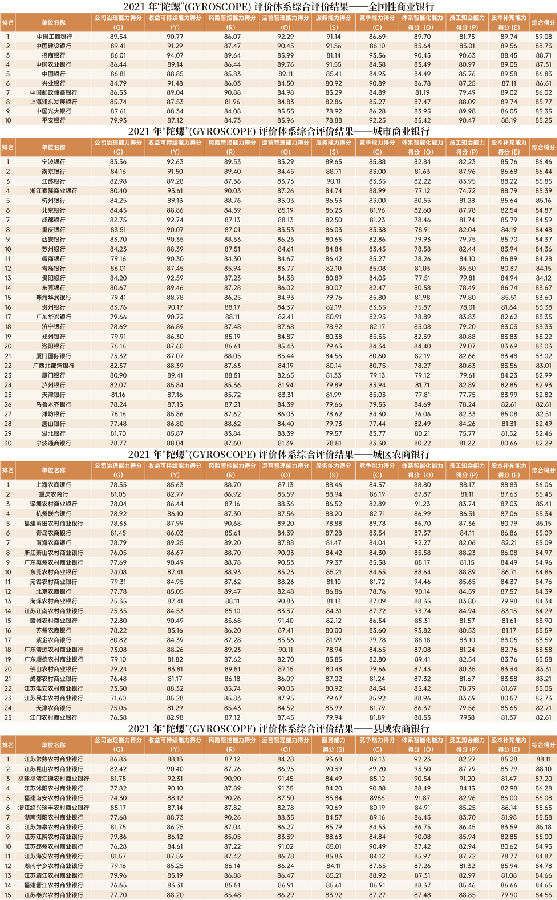

2021年,参与“陀螺”评价的银行范围进一步扩大,代表性进一步增强。有效参评银行数量由2015年的61家提高到了2021年的171家。其中,全国性商业银行(含国有大型商业银行和股份制商业银行)18家,城市商业银行69家,农村商业银行84家。“陀螺”评价体系结果包括“1+9”主、副榜单,主榜单为综合评价榜单,副榜单以九大维度为评价对象。

城区农商银行榜单中排名前十的银行分别为:上海农商银行、重庆农商银行、深圳农村商业银行、杭州联合银行、福建莆田农村商业银行、青岛农商银行、南海农商银行、浙江萧山农村商业银行、广东惠州农村商业银行和东莞农村商业银行。

县域农商银行榜单中排名前十的银行分别为:江苏常熟农村商业银行、江苏昆山农村商业银行、福建福清汇通农村商业银行、江苏沭阳农村商业银行、福建南安农村商业银行、浙江绍兴瑞丰农村商业银行、湖南浏阳农村商业银行、江苏如皋农村商业银行、江苏江阴农村商业银行和江苏邳州农村商业银行。

从“陀螺”(GYROSCOPE)评价结果看商业银行新趋势

全国性商业银行公司治理能力较强,中小银行公司治理能力仍有待进一步提升。从公司治理得分看出,全国性商业银行平均得分最高,为84.47。从独立董事占比看,全国性商业银行比重为38.71%,城商银行为32.56%,城区农商银行和县域农商银行分别为24.54%和24.37%,可以看出全国性商业银行的董事更加多元,有助于更好地提升公司治理能力。此外,评价结果显示,上市银行公司治理能力相对较强。在全国性商业银行和城商行中,公司治理能力入围前十的银行全部为上市银行。

零售业务对商业银行收益可持续能力的贡献不断增强。从全国性商业银行和城市商业银行分榜单来看,招商银行和浙江泰隆银行都排名较为靠前,两家银行的共同点是持续推进零售小微业务转型。数据显示,2020年,虽然银行业ROA、ROE面临较大压力,但招商银行和浙江泰隆银行的ROA均在1.20%以上,ROE均在15.70%以上。可见,持续推进零售转型将会给银行自身可持续发展赢得更多机遇。此外,与往年相比,城商银行和农商银行榜单排名变动幅度较大,这既与中小银行承压能力有关,也与自身经营波动性较大有关。

全国性商业银行风险管控能力表现较好。从评价结果看,2020年,参评商业银行加大了对不良资产的处置力度,整体资产质量有所提升。资产质量方面,全国性商业银行资产质量整体表现较好,不良贷款率水平整体优于城市商业银行和农村商业银行;抵御风险和吸收损失方面,全国性商业银行和农村商业银行资本充足率相对较高,均在14.00%之上,城市商业银行资本充足率相对较低,为13.45%,同时城商银行的拨备覆盖率较低,可见城商银行在风险管控能力方面仍需进一步加强,备足、备好抵御风险的“弹药”。

负债成本低、成本管控好的大型商业银行运营管理能力更为突出。2020年,在央行稳健的货币政策下,参评商业银行的付息负债平均成本率有所降低。全国性商业银行最低,为2.17%,城市商业银行最高,为2.77%,可见相比于全国性商业银行,无网点优势、品牌优势不强、客户粘性相对较差的城商行面临着一定的负债压力。成本收入比方面,全国性商业银行最低,为29.31%,县域农商行最高,为36.38%,或与大型银行积极借助科技手段赋能业务有关。

银行业服务实体经济质效进一步提升。从评价结果看,2020年商业银行不断下沉服务重心、加大信贷投放力度,金融服务实体经济发展的质量不断提升。商业银行对经济重点领域和薄弱环节的支持力度不断加强,如普惠金融领域,全国性商业银行继续发挥“头雁”作用,农商银行积极认真落实“支农支小”定位,普惠金融领域贷款得到了较快发展。数据显示,全国性商业银行普惠金融领域贷款新增额占贷款和垫款新增额的比重平均为20.65%,城商银行为16.57%,城区农商银行为26.54%,县域农商银行为55.52%。在信用贷款方面,商业银行也积极发力,取得了较好成效。数据显示,全国性商业银行信用贷款新增额占贷款和垫款新增额的比重平均为33.48%,城商银行为28.86%,城区农商银行为23.19%,县域农商银行为26.80%。信用贷款占比处在较高水平,对于缓解小微企业融资难题起到了积极作用。此外,从风险、服务和股本的关联性来看,当一家银行不良贷款较低、资本充足率充足时,补充资本更有助于商业银行加大信贷投放,增强服务实体经济能力。

手续费及佣金收入占比成为商业银行提升竞争力的关键。近年来,商业银行纷纷发力财富管理业务,银行AUM等指标实现较快增长,同时,得益于代销基金规模、托管公募基金规模增长以及资产管理新体系建设的日趋完善,手续费及佣金收入占比处在较高水平,如招商银行和平安银行,手续费及佣金收入占比均在27%以上。从不同类型角度看,全国性商业银行在手续费及佣金收入占比等方面优势明显,城商银行、城区农商银行、县域农商银行手续费及佣金收入占比明显低于全国性商业银行。数据显示,全国性商业银行手续费及佣金收入占比平均值为15.01%,城商银行为4.25%,城区农商银行为1.25%,县域农商银行为-0.30%,或与农商银行的增值服务种类相对缺乏有关。

金融科技资金与人才投入持续加大,银行业智能化能力进一步增强。从评价结果看,全国性商业银行和城商行的移动APP用户体验度和活跃度稳步提升,成为银行获客活客、提高零售客户黏性的重要载体。从金融科技投入来看,全国性商业银行和城商银行进一步加大投入力度,其中全国性商业银行金融科技投入占营收比平均达3.31%,较上年同期增长0.6个百分点;城商银行平均投入比例在3.90%,较上年同期增长0.5个百分点。从金融科技人员投入来看,各家行纷纷推进专业化金融科技队伍建设,金融科技人员占比呈现明显提高的趋势,全国性商业银行、城商银行、城区农商银行及县域农商银行金融科技人员占比分别为5.28%、4.36%、2.45%、3.23%。

人力资本投入高的银行人均创利一般较强。从评价结果看,2020年,全国性商业银行员工知会能力平均得分为85.95,高于城市商业银行的78.30;从硕士及以上员工占比角度看,全国性商业银行平均数为16.87%,城商银行为11.33%;从人均教育经费投入情况看,全国性商业银行平均数为0.31万元/人,城商行为0.21万元/人。可以看出,全国性商业银行的高学历人员占比更高,且人力资本投入更大。伴随着人力资本的高投入,全国性商业银行的人均创利水平也高于其他类型商业银行。这一结论在全国性商业银行内部也得到了验证,六家国有大行的硕士及以上人员占比及人均教育经费投入低于12家股份制商业银行,人均创利水平也低于12家股份制商业银行。